Eine ausgewogene Balance zwischen Arbeit und Gesundheit sowie die Mitarbeiterbindung rücken immer mehr in den Fokus der Wohnungswirtschaft. Mithilfe unserer betrieblichen Altersvorsorge können Sie Ihren Mitarbeitern einen Mehrwert liefern und sorgen langfristig für ein zufriedenes und produktives Arbeitsklima.

Seit dem 1. Januar 2018 gilt das Betriebsrentenstärkungsgesetz (kurz: BRSG) in Deutschland als in Kraft getreten. Dadurch ergaben sich in der Vergangenheit bereits Änderungen für die betriebliche Altersvorsorge. Ab dem 1. Januar 2022 ist nun der Arbeitgeberzuschuss in Höhe von 15 % nach dem Betriebsrentengesetz auch für Entgeltumwandlungsvereinbarungen verpflichtend, die vor dem 1. Januar 2019 abgeschlossen wurden.

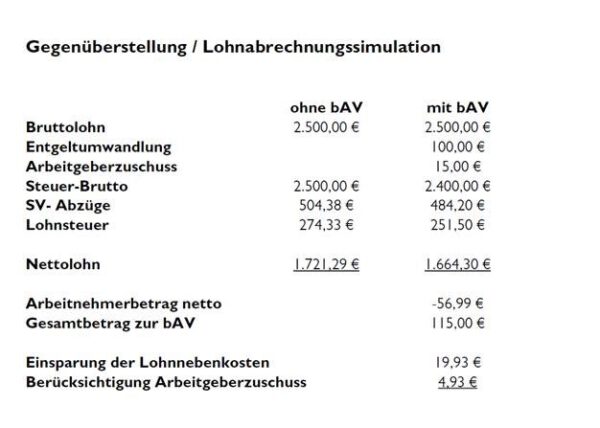

Dies gilt immer dann, wenn Sie als Arbeitgeber durch die Entgeltumwandlung Sozialversicherungsbeiträge einsparen. Bei einer Entgeltumwandlung verzichtet der Arbeitnehmer auf einen Teil seines Nettoeinkommens und verwendet es stattdessen zum Erwerb von Anwartschaften auf eine spätere Versorgungsleistung im Rahmen einer betrieblichen Altersvorsorge. Mitarbeiter versteuern und verbeitragen nur noch das um die Entgeltumwandlung verminderte Entgelt und sparen so Steuern und Sozialversicherungsbeiträge. Und auch der Arbeitgeber zahlt für den umgewandelten Betrag keine Arbeitgeberbeiträge zur Sozialversicherung.

Zu den betroffenen Sozialversicherungsbeiträgen gehören die Arbeitgeberanteile der Kranken-, Pflege-, Renten- und Arbeitslosenversicherung zuzüglich der Hälfte des kassenindividuellen Zusatzbeiträge.

Die Ersparnis liegt also bei circa 19,8 % vom Entgeltumwandlungsbetrag.

Diese Ersparnis soll nun ab dem kommenden Jahr verpflichtend an die Arbeitnehmer weitergegeben werden. Um die Betriebsrenten weiter zu stärken, soll dies direkt in einer Zuschusszahlung für die Altersvorsorge des Mitarbeiters erfolgen.

Wie hoch ist der Pflichtzuschuss und welche Möglichkeiten der Gestaltung gibt es?

Laut BRSG ist der Arbeitgeber nun verpflichtet, pauschal 15 % des umgewandelten Entgelts als Arbeitgeberzuschuss an die begünstigte Altersvorsorge des Arbeitnehmers zu zahlen. Der Zuschuss des Arbeitgebers wird als Nebenleistung zur Entgeltumwandlung angesehen und ist daher steuerlich und beitragsrechtlich ebenso steuer- und sozialversicherungsfrei (Soweit es sich bei der Umwandlung noch um Altverträge von vor 2005 handelt, können die Zuschüsse ebenfalls pauschal versteuert werden.).

Grundsätzlich besteht die Möglichkeit einer Spitzabrechnung der Sozialversicherungsersparnis des Arbeitgebers. Allerdings ist diese Methode bei schwankenden Entgelten der Mitarbeiter in der Praxis schwer umsetzbar. Auch die Versicherer könnten hierbei Schwierigkeiten bei der Beitragsberechnung bekommen. Daher empfehlen wir Ihnen grundsätzlich die pauschale Weitergabe von 15 % der Sozialversicherungsersparnis, welche nach Betriebsrentengesetz auch geregelt wurde.

Eine Beispielrechnung: